|

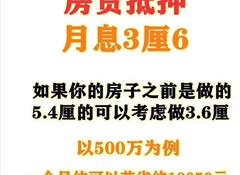

随着深圳疫情的好转,各企业也相继复工复产。 前几天有个在深圳做生意的朋友问我,企业复工采购材料和新设备需要大概80万的资金,名下在深圳有一套按揭房,问我可不可以通过按揭房融资。 由于疫情刚结束,资金回款情况预期不是很好,保险起见,想贷款做长期周转。答案肯定是可以的。 很多人都知道,房产是一种非常高效和便捷的融资方式,银行认可度高,还款方式灵活,还款年限长,利息也相对较低。

那么按揭房可做抵押贷款吗?已经抵押的房产又可不可以再次做信用贷款呢?第一:按揭房是可以做信用贷款的。 只要征信良好,按揭房还款满半年,就可以通过银行贷款。 但是做信用贷款,一般消费性贷款最高额度是30万,经营性贷款额度最高也只有50万,通过不同银行机构组合贷款获得的额度会更高,但是还款年限一般都是3年,最长5年。 利息相对抵押贷款来讲肯定要高一些,并且只分摊到3—5年还款,月还款压力相对较大。

第二:按揭房也是可以做抵押贷款的。 一种方式是二次抵押,因为按揭房本来就是一种抵押消费贷款,房产是抵押给银行的。在不结清原有按揭贷款的基础上,再次抵押,就称为二押。 但是二押选择面会比较窄,部分银行也是不接受二押的,再者二押利息相对一押利息要高,并且还款年限也较短。

另一种方式就是一押,按揭房做一押,是将原有按揭贷款结清后,作为全款房,然后通过银行做抵押贷款。银行接受较高,利息很低,还款方式灵活,还款年限长。 朋友在武汉有一套按揭房,银行余款还有大概100万,128平,目前均价22000元/平,房产价值大概280万,有不动产权证。(注:不管什么房产没有房产证是做不了抵押的) 可贷额度=280万*70%=196万(一般银行可贷额度等于房产价值的7成) 可支配资金=196万—100万(过桥结清银行余款)=96万。 这个资金是满足朋友的资金需求的,而朋友作为长期资金周转,也可以选择像还房贷一样长期贷款,比如等额本息20年,相比信贷等额本息3年,利息低得多,月供压力也要小很多,并且也省下了之前还房贷压力。 当然如果做短期资金周转也可以做先息后本1—3年,或者需要资金不多,短期周转可以选择做信贷。 还款方式多样选择,还款年限可短可长,利息也相对较低,有的银行贷款甚至比目前房贷利率还低。 按揭房不管是做一押还是二押,前提是要有房产证,并且房产有可贷剩余价值。 第三:抵押过的房产是还可以再次申请做信用贷款的。 抵押房,每个月到期还款,因为与按揭贷款没有本质上的区别,也是可以做信用贷款的,只不过按揭房是消费性贷款,抵押房一般是经营性贷款。 同样,抵押房还款满半年,也是可以做信用贷款的,可贷额度是通过月还款额,还款时长来评估的,跟按揭房做信用贷款一样,月供越高,还款时间越长,可贷额度越高,当然任何贷款都是要看负债的。负债越低额度越高。

打个比方: 比如朋友抵押贷款了80万,贷20年,已还了3年,年化利率5.85%,月供5662元。 那么理论可贷额度=5662*70=39.6万。(月供放大70倍,最多可放大100倍,根据已还款时间来定) 但是抵押房做信用贷款,可接受的机构范围相比按揭房要窄一些,但是大部分银行和正规机构还是都能接受的。可贷额度和还款方式,还款年限跟普通信用贷款一样。

所以,按揭房可做信用贷款,也可以通过过桥结清的方式选择抵押贷款,或者直接做二次抵押,抵押过的房产也可以再次做信用贷款,房产的融资方式还是比较灵活的。 但是到底选择哪一种方式,要根据自己的实际情况来决定,比如所需资金多少?可贷额度多少?资金作为短期周转还是长期周转?哪种还款方式更适合自己的财务结构?了解清楚,然后再综合决定。

在目前经济环境不是很好的情况下,融资要慎重,融资方案的选择要更加慎重。 融资的方案很多,但是错误的融资方式往往是给企业埋下了一颗雷,很容易就会引爆。 选择了正确的融资方式,就是良性负债,有力促进企业生存和快速发展,反过来,企业发展越好,往后融资就越容易,良性循环。 |